Trong quá trình chuẩn bị hồ sơ quyết toán thuế, kế toán doanh nghiệp xây lắp cần hết sức lưu ý để bảo vệ quyền lợi cho doanh nghiệp. Người làm công tác kế toán cần nắm vững về chuyên môn và có cái nhìn tổng quan để có thể kiểm tra, soát xét lại các nghiệp vụ tại doanh nghiệp trước thời điểm kiểm tra.

Bài viết sau đây sẽ điểm lại những nội dung kế toán cần lưu ý khi chuẩn bị quyết toán thuế cho doanh nghiệp xây lắp.

Những thông tin quan trọng

- Các kinh nghiệm giúp doanh nghiệp có thể tự quyết toán thuế thông qua việc nắm bắt các thông tin về chi phí được trừ (Nguyên vật liệu, phương tiện di chuyển…) và chi phí không được trừ (Thu nhập từ tiền lương, thưởng của người lao động đã được hạch toán…).

Quyết toán thuế công ty xây dựng

Tổng quan về quyết toán thuế công ty xây dựng

Quyết toán thuế công ty xây dựng hay chính xác là kiểm tra thuế là công việc mà kế toán xây dựng nào cũng phải thực hiện. Theo quy định các doanh nghiệp phải chịu sự kiểm tra của cơ quan thuế không quá 1 lần trong 1 năm về cùng 1 nội dung.

Thông thường là khoảng 2-3 năm 1 lần. Đây là công việc khá phức tạp đặc biệt là với những loại hình doanh nghiệp đặc thù như doanh nghiệp xây lắp.

Có 2 trường hợp thực hiện quyết toán thuế TNDN đó là:

- Thực hiện quyết toán thuế định kỳ mỗi năm.

- Khi doanh nghiệp ngừng hoạt động kinh doanh hoặc chuyển đổi chủ sở hữu và tổ chức lại cơ cấu lĩnh vực kinh doanh.

Bên cạnh đó, căn cứ theo Nghị quyết 166/2020/QH14 thì những doanh nghiệp có tổng doanh thu dưới 200 tỷ đồng, mức đóng thuế sẽ được giảm 30%.

Chi phí được trừ

Kế toán cần rà soát lại các chi phí của công ty trước thời điểm cơ quan thuế vào quyết toán và đảm bảo các chi phí đủ điều kiện ghi nhận là chi phí được trừ. Theo Thông tư 96/2015/TT – BTC và Thông tư 25/2018/TT – BTC,

Doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp

- Khoản chi có đầy đủ hóa đơn chứng từ hợp pháp theo quy định của pháp luật

- Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt

Cần đặc biệt lưu ý với những loại chi phí chiếm trọng số cao trong doanh nghiệp xây dựng như:

Chi phí nguyên vật liệu phục vụ công trình

- Hóa đơn đầu vào của NVL phải phát sinh trước ngày nghiệm thu, xuất hóa đơn đầu ra của công trình

- NVL đầu vào và xuất dùng phải hợp lý so với dự toán công trình

- Nếu mua NVL khác tỉnh phải có hóa đơn vận chuyển nếu công ty ko có phương tiện vận chuyển riêng

- Nếu là hợp đồng không bao thầu NVL nhưng trong quá trình thi công có phát sinh chi phí NVL thì cần xem xét điều chỉnh lại hợp đồng với bên chủ đầu tư

Chi phí xăng xe, đi lại, vé máy bay

- Với chi phí xăng dầu cần xây dựng định mức phù hợp với thực tế, đối chiếu với số liệu trên hóa đơn đầu ra phát sinh, tránh trường hợp hóa đơn phát sinh quá nhiều thì khi quyết toán cơ quan thuế cũng sẽ yêu cầu loại khỏi chi phí được trừ.

- Công trình phát sinh ở địa phương khác thì sẽ phát sinh chi phí công tác: CP xăng xe, vé tàu xe, vé máy bay… Với các chi phí này doanh nghiệp phải có bộ hồ sơ công tác tương ứng. Hồ sơ bao gồm:

- Quyết định cử đi công tác

- Lịch trình công tác

- Quy chế tài chính (quy định các chi phí công tác)

- Hóa đơn, chứng từ: Vé máy bay, hóa đơn xăng xe, tàu xe, hóa đơn phòng nghỉ…

Chi phí nhân công

Kế toán cần kiểm tra lại các chứng từ đi kèm với chi phí nhân công, đảm bảo đầy đủ các chứng từ:

- Hợp đồng lao động

- Hợp đồng thuê khoán nhân công

- Bảng chấm công

Bảng lương Mẫu cam kết 08/CK-TNCN theo Thông tư 80/2021/TT-BTC.Quyết toán thuế TNCN TNCN đúng theo quy định.

Tổng chi phí tiền lương nhân công phải hợp lý với kinh phí dự toán của công trình.

Một điểm chung cần lưu ý

Với những hóa đơn đầu vào kế toán cần kiểm tra tình trạng hoạt động của doanh nghiệp xuất hóa đơn, tránh tình trạng gặp phải doanh nghiệp bỏ trốn.

Nếu có hóa đơn của doanh nghiệp bỏ trốn kế toán cần chuẩn bị đủ hồ sơ chứng minh việc mua bán hàng hóa dịch vụ là thực tế có phát sinh để giải trình và bảo vệ khoán chi phí này khi quyết toán với cơ quan thuế.

Chi phí không được trừ

Mỗi khi quyết toán thuế tổ chức cá nhân cần lưu ý các khoản chi không được trừ, bao gồm:

- Chi lương, thu nhập từ tiền thưởng cho người lao động đã hạch toán vào chi phí sản xuất kinh doanh nhưng không có chứng từ thanh toán.

- Chi trang phục không đủ hóa đơn, chứng từ hoặc khoản chi vượt quá 5 triệu đồng/năm/người.

- Nộp quỹ hưu trí tự nguyện, bảo hiểm nhân thọ vượt qua mức 3 triệu đồng/tháng/người.

- Chi lãi vay vốn sản xuất kinh doanh vượt quá 150% mức lãi suất cơ bản đã công bố tại thời điểm vay.

- Chi khấu hao tài sản cố định không sử dụng cho sản xuất kinh doanh, chi vượt mức quy định đang hiện hành, không có giấy tờ chứng minh quyền sở hữu và không hạch toán trong sổ sách kế toán.

- Chi thuê tài sản cá nhân không có đủ hồ sơ, chứng từ.

- Những khoản phạt về vi phạm hành chính (Trừ vi phạm hợp đồng).

- Trích, lập và sử dụng các khoản dự phòng không đúng hướng dẫn của Bộ Tài Chính.

- Chi đầu tư xây dựng cơ bản trong giai đoạn đầu nhằm hình thành tài sản cố định.

- Mức lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản tiền tệ có gốc ngoại tệ cuối kỳ tính thuế.

Hướng dẫn cách tính thuế thu nhập doanh nghiệp cần phải nộp

Công thức tính thuế TNDN phải nộp

Tổ chức quyết toán thuế thu nhập doanh nghiệp dựa trên công thức sau:

Thuế TNDN = Thu nhập tính thuế x Thuế suất

Trong đó:

- Thu nhập tính thuế = Thu nhập chịu thuế – (Thu nhập miễn thuế + Các khoản lỗ được kết chuyển đúng quy định).

- Thu nhập chịu thuế = Doanh thu – Chi phí hợp lý + Các khoản thu nhập khác.

- Mức thuế suất thuế TNDN là 20% đối với doanh nghiệp không thuộc trường hợp hưởng ưu đãi thuế, không hoạt động khai thác một số loại khoáng sản quý, hiếm (Theo Điều 11 Thông tư 78/2014/TT – BTC).

Căn cứ theo Điều 5 Nghị định 218/2013/NĐ – CP và Thông tư 96/2015/TT – BTC.

Hồ sơ quyết toán thuế cho công ty xây dựng

Trường hợp cá nhân, tổ chức xác định được thu nhập tính thuế TNDN, hồ sơ quyết toán thuế bao gồm những giấy tờ sau:

- Tờ khai quyết toán thuế

- Mẫu số 3 – 1A/TNDN (Ngành sản xuất, thương mại, dịch vụ); Mẫu số 3 – 1B/TNDN (Ngân hàng, tín dụng); Mẫu số 3 – 1B/TNDN (Công ty chứng khoán, công ty quản lý quỹ đầu tư chứng khoán): Phụ lục kết quả hoạt động SXKD

- Mẫu số 3 – 2/TNDN: Phụ lục chuyển lỗ

- Mẫu số 3 – 3A/TNDN; Mẫu 3 – 3B/TNDN; Mẫu 3 – 3C/TNDN: Phụ lục về ưu đãi thuế TNDN.

Trường hợp doanh nghiệp nộp thuế theo tỷ lệ % doanh thu, hồ sơ quyết toán thuế được làm sẽ dựa vào mẫu số 04/TNDN kèm theo Thông tư số 151/2014/TT – BTC (Doanh nghiệp không cần thực hiện quyết toán thuế theo năm).

Địa chỉ nộp hồ sơ khai quyết toán thuế

Người nộp thuế nộp hồ sơ khai thuế trực tiếp tại cơ quan thuế

Trường hợp người nộp thuế có thu nhập cá nhân chịu thuế từ SXKD hàng hóa, dịch vụ chịu thuế thu nhập doanh nghiệp đã đăng ký tại nơi có trụ sở chính thì kế toán sẽ nộp quyết toán thuế TNDN cho cơ quan thuế quản lý trực tiếp.

Các công chức liên quan sẽ đóng dấu tiếp nhận và ghi đầy đủ các thông tin như ngày nộp hồ sơ, số lượng tài liệu và ghi nhận vào sổ văn thư liên quan.

Người nộp thuế nộp gián tiếp qua bưu chính

Khi người nộp thuế nộp hồ sơ quyết toán thuế, cơ quan quản lý thuế sẽ ghi nhận ngày nhận được hồ sơ quyết toán thuế và ghi nhận vào sổ sách.

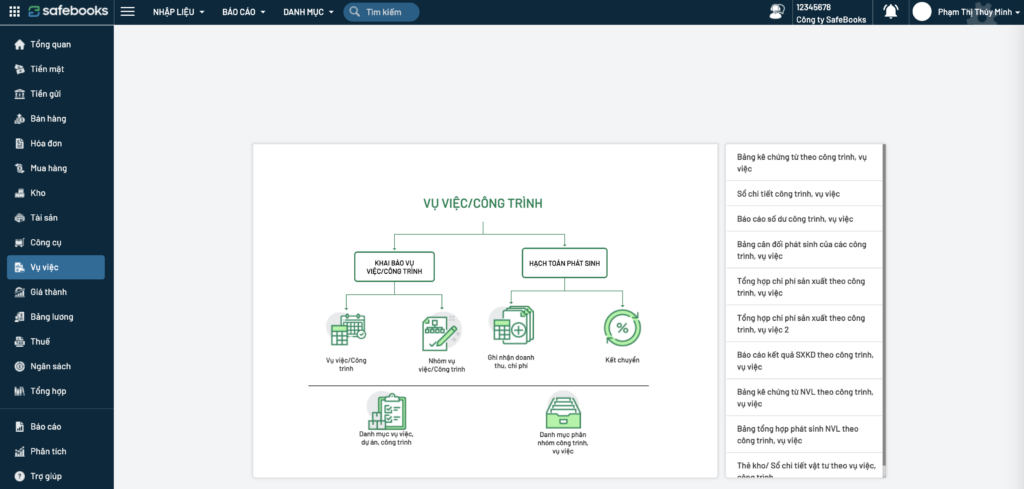

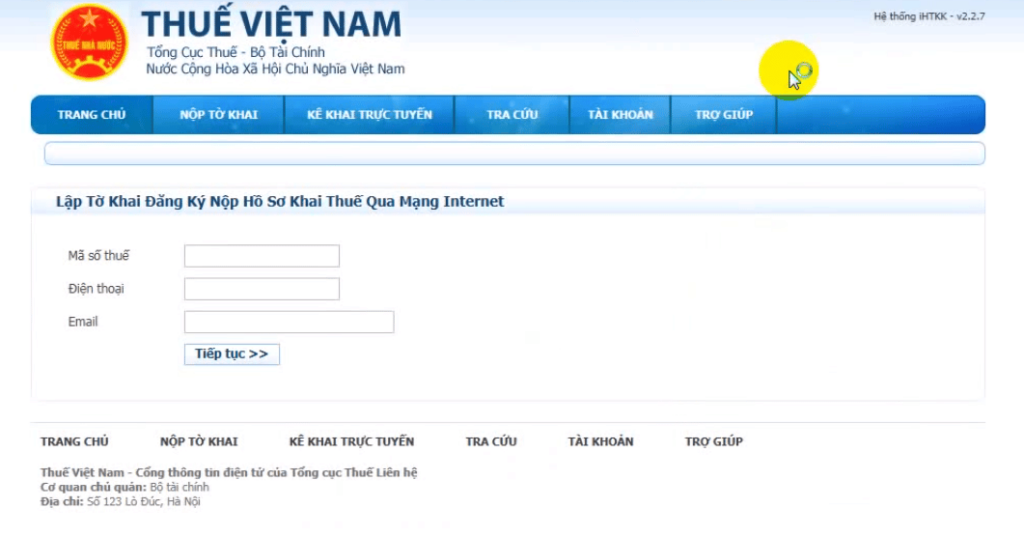

Người nộp thuế khi nộp trực tuyến trên cổng thông tin

Hệ thống sẽ xử lý theo trình tự tiếp nhận, kiểm tra và chấp nhận hồ sơ khai thuế.

Hóa đơn đầu ra

Một đặc điểm cần hết sức lưu ý đối với hợp đồng xây dựng là thời điểm xuất hóa đơn phải tương ứng với thời điểm nghiệm thu, bàn giao công trình

- Kế toán cần rà soát lại ngày xuất hóa đơn và ngày trên biên bản bàn giao, nghiệm thu

- Nếu công trình thuộc loại bàn giao nghiệm thu từng phần thì phải xuất hóa đơn tương ứng với phần nghiệm thu công trình

- Nếu có sự chênh lệch về ngày nghiệm thu và ngày xuất hóa đơn thì nên trao đổi với chủ đầu tư để điều chỉnh, tránh bị phạt vì lỗi xuất hóa đơn sai thời điểm

Các lưu ý chung

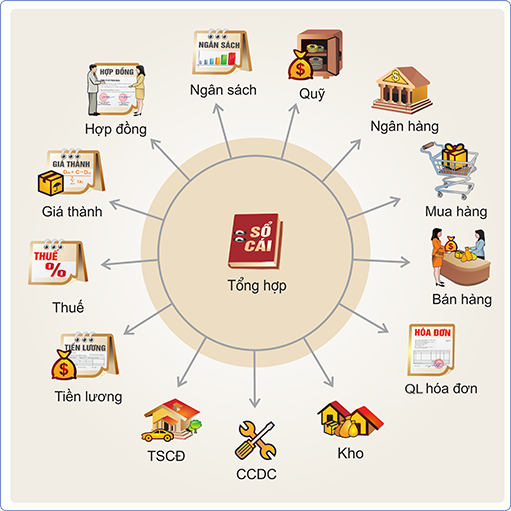

- In đầy đủ số sách kế toán, có đủ chữ ký (Sổ nhật ký chung, sổ chi tiết các tài khoản, sổ theo dõi công nợ, bảng tính khấu hao TSCĐ, CCDC…)

- In các tờ khai tháng, quý, năm và báo cáo tài chính các năm.

- Sắp xếp hợp đồng kinh tế theo năm, kiểm tra các văn bản kèm theo: Xác nhận khối lượng, biên bản nghiệm thu, thanh lý…

- Sắp xếp hợp đồng lao động theo năm, kiểm tra các văn bản liên quan: Hồ sơ người lao động, quyết định bổ nhiệm, tăng lương, điều chuyển…

- Hóa đơn sắp xếp theo bảng kê đầu vào, đầu ra tương ứng với tờ khai GTGT tháng, quý đã nộp cho cơ quan thuế

- Kiểm tra các trường hợp âm quỹ, âm kho, tìm vấn đề và điều chỉnh trước thời điểm quyết toán.

- Hóa đơn ăn uống, tiếp khách phải có bảng kê kèm theo, hoặc trên hóa đơn phải xuất chi tiết theo từng mặt hàng

- Hóa đơn ăn uống, tiếp khách phải phù hợp với từng bên chủ đầu tư, tránh lấy quá nhiều hóa đơn ăn uống đến mức bất hợp lý

- Công ty TNHH MTV các chi phí lương và bảo hiểm chi cho Giám đốc không được tính vào chi phí được trừ

- Tài sản mua về không có hóa đơn chứng từ nhưng vẫn trích khấu hao phân bổ.

Tổng kết

Trên đây là những kinh nghiệm quyết toán thuế cho công ty xây dựng. Hi vọng sẽ giúp ích cho các bạn trong công tác kế toán tại doanh nghiệp. Mời bạn tham gia

Cộng đồng chia sẻ giải đáp kiến thức kế toán thuế khu vực miền bắc: tại đây

Cộng đồng chia sẻ giải đáp kiến thức kế toán thuế khu vực miền nam: tại đây

Cộng đồng chia sẻ giải đáp kiến thức kế toán thuế khu vực đồng bằng sông cửu long: tại đây

Cộng đồng chia sẻ giải đáp kiến thức kế toán thuế khu vực miền trung: tại đây