Trong thời đại số hóa ngày nay, việc tính thuế thu nhập cá nhân (TNCN) online đã trở nên đơn giản và tiện lợi hơn bao giờ hết. Trong bài viết này, Safebooks sẽ hướng dẫn bạn cách tính thuế TNCN online một cách chi tiết và dễ hiểu, giúp bạn nắm bắt được quyền lợi của mình và hoạch định tài chính cá nhân một cách hiệu quả. Hãy cùng chúng tôi tìm hiểu về cách tính thuế thu nhập cá nhân online trong bài viết dưới đây.

1. Cách tính thuế thu nhập cá nhân online năm 2024

Để giúp bạn hiểu rõ hơn, chúng ta sẽ xem xét cách tính thuế thu nhập cá nhân (TNCN) cho một người lao động có tên gọi là B, dựa trên các thông tin sau:

- B đang công tác tại một công ty ở Hà Nội.

- Mức lương NET mà B nhận theo hợp đồng lao động là 20 triệu đồng mỗi tháng.

- Công ty đã đóng toàn bộ tiền bảo hiểm bắt buộc cho B.

- B có 2 người phụ thuộc được hưởng giảm trừ gia cảnh.

Dựa trên các thông tin này, bạn có thể áp dụng cách tính thuế TNCN trực tuyến cho B theo các phương pháp sau:

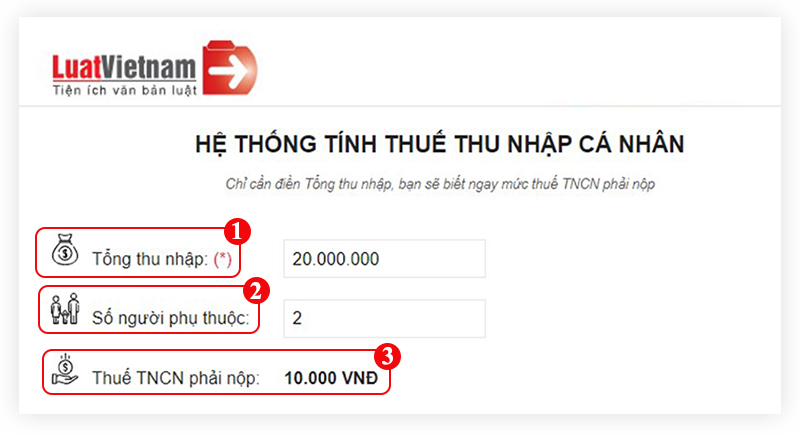

1.1 Cách tính thuế TNCN online trên LuatVietNam

Bước 1: Hãy truy cập vào hệ thống tính thuế thu nhập cá nhân (TNCN) của LuatVietNam.

https://luatvietnam.vn/tinh-thue-thu-nhap-ca-nhan.html

Bước 2: Điền tổng thu nhập (1) bao gồm lương hàng tháng (đã trừ tiền bảo hiểm bắt buộc) và tiền thưởng. Phương pháp này áp dụng cho tổng thu nhập từ tiền lương, tiền công và cho những người nhận lương NET (lương nhận được sau khi đã trừ bảo hiểm 10.5%)

- Tổng thu nhập của B là 20.000.0000 vnđ

Bước 3: Điền số người phụ thuộc (2). B có 2 người phụ thuộc

Bước 4: Nhận kết quả về Thuế TNCN mà B phải nộp là 10.000 vnđ (3)

Giải thích cách tính thuế TNCN như sau:

- Giảm trừ bản thân = 11.000.000 vnđ

- Giảm trừ người phụ thuộc = 2 x 4.400.000 = 8.800.000 vnđ

- Thu nhập chịu thuế = 20.000.000 – 11.000.000 – 8.800.000 = 200.000 vnđ

Bậc thuế áp dụng là bậc 1 (theo biểu thuế lũy tiến từng phần): Thu nhập tính thuế đến 05 triệu đồng, thuế suất 5%: 200.000 × 5% = 10.000 vnđ

Vậy, Thuế thu nhập cá nhân của người nộp thuế B = 10.000 vnđ

1.2 Cách tính thuế thu nhập cá nhân trên Thuvienphapluat

Để thực hiện việc tính thuế thu nhập cá nhân trực tuyến sử dụng công cụ tính thuế TNCN của thuvienphapluat, bạn có thể thực hiện theo các bước sau:

Bước 1: Truy cập vào công cụ tính thuế TNCN của Thuvienphapluat.: https://thuvienphapluat.vn/tien-ich/tinh-thue-thu-nhap-ca-nhan.html

Bước 2: Chọn Vùng: Khu vực B làm việc tại Hà Nội là Vùng I (1).

Bước 3: Nhập thu nhập hàng tháng, thường được tính bằng tiền lương ghi trên hợp đồng: Thu nhập hàng tháng của B là 20.000.000 đồng (2)

Bước 4: Nhập lương đóng bảo hiểm nếu bạn không tự nộp bảo hiểm. B được công ty đóng bảo hiểm bắt buộc nên lương đóng bảo hiểm của B là 0 đồng (3).

Bước 5: Nhập số người phụ thuộc (4). B có số người phụ thuộc là 2.

Bước 6: Nhấn “Enter” để nhận kết quả là thuế TNCN phải nộp của B là 10.000 đồng (5).

Lưu ý: Thu nhập hàng tháng thường được tính bằng tiền lương ghi trên hợp đồng của công cụ này là tổng thu nhập chịu thuế quy định tại Điều 10 và Điều 11 của Luật thuế TNCN, đã tính các khoản giảm trừ sau:

- Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện.

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học.

Mức tiền lương hàng tháng thấp nhất để đóng BHXH không được thấp hơn mức tối thiểu vùng tại thời điểm đóng đối với người lao động làm công việc hoặc chức danh giản đơn nhất trong điều kiện lao động bình thường.

Diễn giải cách tính thuế TNCN trên thuvienphapluat như sau:

1) Mức đóng: BHXH (8%), BHYT (1,5%), BHTN (1%)

- Mức lương tối đa để đóng BHXH, BHYT là: 36.000.000 vnđ (không quá 20 lần mức lương cơ sở)

- Mức lương tối đa để đóng BHTN là: 93.600.000 vnđ (không quá 20 lần mức lương tối thiểu vùng)

2) Bảo hiểm bắt buộc = 0 x 8% + 0 x 1,5% + 0 x 1% = 0 vnđ

3) Giảm trừ bản thân = 11.000.000 vnđ

4) Giảm trừ người phụ thuộc = 2 x 4.400.000 = 8.800.000 vnđ

5) Thu nhập tính thuế = 20.000.000 – 0 – 11.000.000 – 8.800.000 = 200.000 vnđ

Mức thuế áp dụng đối với 200.000 đồng theo bảng biểu thuế lũy tiến từng phần là 5% (bạn tham khảo bảng ở trên). Thuế thu nhập cá nhân phải nộp = 200.000 x 5% = 10.000 vnđ.

Như vậy, với 2 cách tính thuế TNCN trên đây cho ra cùng một kết quả. Người nộp thuế có thể sử dụng đồng thời 2 cách tính này để đảm bảo kết quả tính ra là chính xác nhất.

2. Thu nhập chịu thuế và các khoản giảm trừ thuế thu nhập cá nhân (TNCN)

Thu nhập chịu thuế là tổng thu nhập mà cá nhân nhận được, không bao gồm các khoản không tính thuế thu nhập cá nhân sau:

- Tiền ăn trưa, ăn giữa các ca làm việc.

- Tiền phụ cấp điện thoại.

- Tiền phụ cấp trang phục.

- Tiền công tác phí.

- Thu nhập từ phần tiền lương hoặc tiền công mà người lao động làm thêm giờ, làm đêm.

Các khoản giảm trừ thuế TNCN:

(1) Giảm trừ gia cảnh.

Theo Luật Thuế TNCN, giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng chịu thuế là cá nhân cư trú.

Dựa trên Nghị quyết 954/2020/UBTVQH14, mức giảm trừ gia cảnh năm 2024 như sau:

Giảm trừ gia cảnh cho bản thân người nộp thuế là 11 triệu/ tháng (132triệu/năm) và giảm trừ đối với người phụ thuộc là 4,4 triệu/người/tháng.

(2) Các khoản BHXH bắt buộc (BHXH, BHYT, BHTN) và bảo hiểm trong một số lĩnh vực nghề nghiệp đặc biệt.

(3) Các khoản cá nhân đóng góp cho từ thiện, khuyến học hoặc nhân đạo: Mức giảm trừ tối đa không vượt quá thu nhập tính thuế và phải có tài liệu chứng minh.

Điều kiện để tính giảm trừ gia cảnh cho người phụ thuộc:

- Người nộp thuế sẽ được tính giảm trừ gia cảnh cho người phụ thuộc nếu đã đăng ký và được cấp mã số thuế.

- Người nộp thuế cần có hồ sơ chứng minh người phụ thuộc.

3. Cách giảm thuế thu nhập cá nhân phải nộp

Hiện nay, có nhiều trường hợp hai người lao động làm việc tại cùng một công ty với mức lương 30.000.000 vnđ/tháng cho cùng một chức vụ và cùng một mức tham gia đóng BHXH. Tuy nhiên, mức thuế TNCN mà A phải nộp là 2.150.000 vnđ trong khi B chỉ phải nộp 780.000 vnđ tiền thuế TNCN.

Sự chênh lệch về mức thuế TNCN phải nộp giữa A và B chủ yếu là do sự khác biệt về mức giảm trừ gia cảnh người phụ thuộc. Cụ thể:

- Lao động B có 2 người phụ thuộc (có thể là mẹ, vợ, con hoặc người khác theo quy định của Pháp luật) trong khi A không có người phụ thuộc.

- Do đó, khi có người phụ thuộc, người nộp thuế nên làm tờ khai đăng ký người phụ thuộc để được giảm trừ gia cảnh và giảm số tiền thuế TNCN phải nộp.

Với những hướng dẫn chi tiết trong bài viết, Safebooks hy vọng bạn đã nắm được cách tính thuế thu nhập cá nhân online một cách chính xác và hiệu quả. Việc hiểu rõ về thuế TNCN không chỉ giúp bạn tuân thủ đúng luật pháp mà còn giúp bạn quản lý tài chính cá nhân một cách tốt hơn. Hãy tiếp tục theo dõi các bài viết của chúng tôi để cập nhật thêm nhiều kiến thức hữu ích khác về thuế và các vấn đề tài chính khác.