Thuế thu nhập doanh nghiệp (TNDN) là thuế thu trên thu nhập của doanh nghiệp. Đây là loại thuế trực thu, thuế suất tỉ lệ, mức thu thuế thu nhập doanh nghiệp áp dụng cho tất cả các loại doanh nghiệp. TNDN là nguồn thu quan trọng đảm bảo ổn định ngân sách và giúp Nhà nước thực hiện chức năng tái phân phối thu nhập.

Trong khi doanh nghiệp muốn đóng càng ít thuế, thì ngược lại, cơ quan thuế muốn thu càng nhiều thuế. Vì có sự khác biệt trong cách xác định doanh thu, chi phí của cơ quan thuế và doanh nghiệp dẫn đến lợi nhuận trước thuế thường thấp hơn thu nhập chịu thuế. Chính sự không tương đồng này đã ảnh hưởng đến việc tính toán, lập tờ khai quyết toán thuế TNDN cuối năm tài chính và các thủ tục kiểm toán áp dụng khi thực hiện kiểm toán thuế TNDN.

Bài viết sau đây được Safebooks.vn tổng hợp khái quát và làm rõ vấn đề chênh lệch kế toán – thuế. Hãy cùng Safebooks.vn tìm hiểu nhé!

Chênh lệch kế toán – thuế

Chênh lệch kế toán – thuế xảy ra khi nào?

Chênh lệch kế toán – thuế xảy ra khi kế toán và thuế ghi nhận doanh thu và chi phí theo các cách khác nhau. Kế toán ghi nhận doanh thu và chi phí theo chuẩn mực và chế độ kế toán hiện hành còn thuế ghi nhận doanh thu và chi phí theo luật thuế hiện hành.

Phân loại chênh lệch kế toán – thuế

Các hướng dẫn chi tiết để xác định số chênh lệch giữa doanh thu, chi phí được trình bày trong Chuẩn mực kế toán số 17 và các quy định có liên quan. Theo đó, các khoản chênh lệch được chia thành hai loại, đó là chênh lệch tạm thời và chênh lệch vĩnh viễn.

Chênh lệch tạm thời: Là khoản chênh lệch giữa giá trị ghi sổ của các khoản mục tài sản hay nợ phải trả trong Bảng Cân đối kế toán và là cơ sở tính thuế thu nhập của các khoản mục này (Chuẩn mực kế toán số 17). Chênh lệch tạm thời có thể là:

- Chênh lệch tạm thời phải chịu thuế thu nhập doanh nghiệp (TNDN): Là các khoản chênh lệch tạm thời làm phát sinh thu nhập chịu thuế khi xác định thu nhập chịu thuế TNDN trong tương lai khi giá trị ghi sổ của các khoản mục tài sản hoặc nợ phải trả liên quan được thu hồi hay được thanh toán.

- Chênh lệch tạm thời được khấu trừ: Là các khoản chênh lệch tạm thời làm phát sinh các khoản được khấu trừ khi xác định thu nhập chịu thuế TNDN trong tương lai khi giá trị ghi sổ của các khoản mục tài sản hoặc nợ phải trả liên quan được thu hồi hay được thanh toán.

Chênh lệch vĩnh viễn: là chênh lệch giữa lợi nhuận kế toán và thu nhập tính thuế phát sinh từ các khoản doanh thu, thu nhập khác hoặc chi phí được ghi nhận vào lợi nhuận kế toán, nhưng không được tính vào thu nhập hoặc chi phí xác định thu nhập chịu thuế TNDN (Thông tư số 20/2006/TT-BTC của Bộ tài chính).

Ảnh minh họa (Nguồn: Internet)

Khác biệt trong cách ghi nhận doanh thu và chi phí giữa kế toán và thuế

Khác biệt trong ghi nhận doanh thu giữa kế toán và thuế

Theo quy định kế toán, doanh thu được xác định tại thời điểm giao dịch phát sinh, khi chắc thu lợi ích kinh tế, hoặc được xác định thoe giá trị hợp lý của các khoản được quyền nhận không phân biệt là đã thu được tiền hay sẽ thu được tiền hoặc được nhận khi dịch vụ hoàn thành. Đối với luật thuế, thời điểm xác định doanh đối với hoạt động bán hàng hóa, cung ứng dịch vụ là thời điểm chuyển giao quyền sở hữu hàng hóa, hoàn thành dịch vụ hoặc thời điểm lập hóa đơn bán hàng, cung cấp dịch vụ.

Riêng một số trường hợp cụ thế, doanh thu để tính thu nhập chịu thuế được quy định trong các văn bản hướng dẫn của Bộ Tài chính. Các khoản thu được trừ ra khi xác định thuế TNDN như tiền chuyển nhượng bất động sản, cổ tức được chia, các thu nhập khác đã tính thuế TNDN tại nguồn…

Khác biệt trong ghi nhận chi phí giữa kế toán và thuế

Chi phí theo nguyên tắc kế toán thường cao hơn chi phí theo luật thuế. Nguyên nhân là do có một số điểm khác nhau trong ghi nhận chi phí giữa kế toán và thuế, các khoản chi phí không hợp lý theo luật thuế sẽ bị loại ra khi tính thuế TNDN. Các khoản chi được trừ là những khoản chi có liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp và có đầy đủ chứng từ, hóa đơn theo quy định.

Theo chính sách thuế hiện hành, một số khoản chi không được trừ khi xác định thu nhập chịu thuế như:

- Tiền đồng phục vượt quá 5 triệu đồng/người/năm.

- Về tiền phạt vi phạm hành chính (vi phạm luật giao thông, vi phạm chế độ đăng ký kinh doanh, vi phạm chế độ kế toán, vi phạm pháp luật về thuế).

- Chi phí tiền lương của chủ doanh nghiệp tư nhân, công ty trách nhiệm hữu hạn một thành viên.

- Chi phí không có hóa đơn hoặc chứng từ không hợp lệ.

- Chi phí lãi vay chưa đủ góp vốn điều lệ, chi phí lãi vay của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế (Theo quy định của thuế chỉ được tính vào chi phí hợp lý phần chi phí lãi vay không vượt mức 150% lãi suất cơ bản do Ngân hàng nhà nước công bố tại thời điểm vay).

- Chi phí công tác phí vượt quá 2 lần theo quy định của thông tư 78/2014/TT-BTC.

- Chi phí tài trợ không theo quy định của TT78/2014/TT-BTC.

- Tiền chi phí quảng cáo vượt mức khống chế 15% của chi phí được trừ.

- Các khoản trích khấu hao, dự phòng không đúng theo quy định của pháp luật

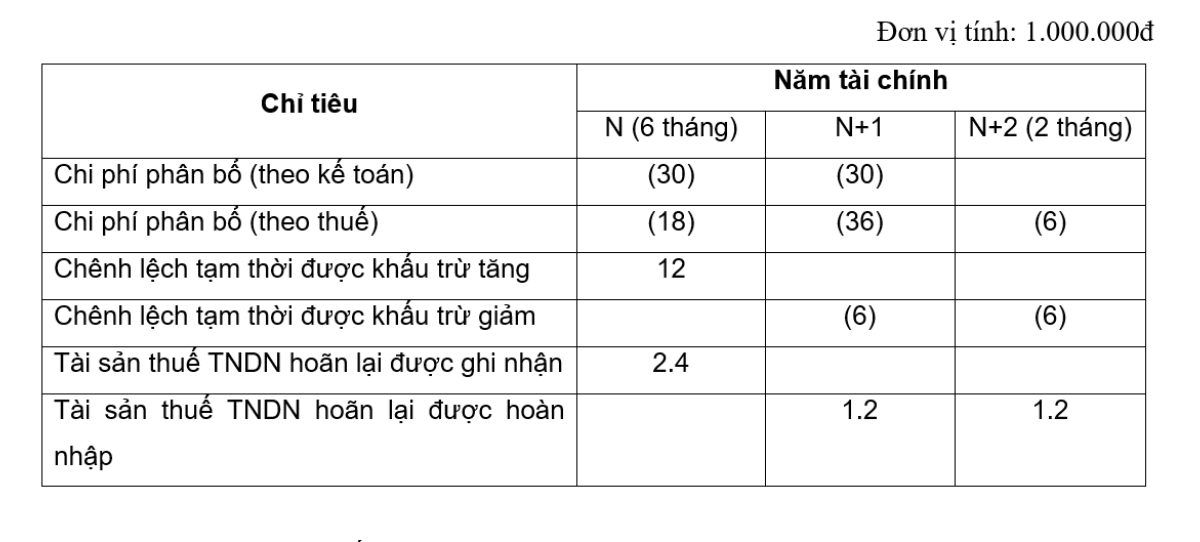

Minh họa ảnh hưởng của chênh lệch kế toán – thuế đến việc tính thuế thu nhập doanh nghiệp

Ngày 01.7.N, công ty sử dụng ở bộ phận quản lý doanh nghiệp một số công cụ dụng cụ có giá trị 60 triệu, công ty phân bổ vào chi phí 12 tháng, cơ quan thuế quy định phân bổ 20 tháng. Giả sử thuế suất thuế TNDN là 20%. Chênh lệch tạm thời được khấu trừ của công cụ, dụng cụ này là:

Trong năm N, kế toán ghi nhận:

- Nợ TK 8212 2.400.000

- Có TK 347 2.400.000

Kết chuyển:

- Nợ TK 911 2.400.000

- Có TK 8212 2.400.000

Trong năm N+1 và N+2, kế toán ghi nhận:

- Nợ TK 347 1.200.000

- Có TK 8212 1.200.000

Kết chuyển:

- Nợ TK 8212 1.200.000

- Có TK 911 1.200.000

Tóm lại, sự khác biệt trong ghi nhận doanh thu, chi phí giữa kế toán và thuế sẽ làm phát sinh các khoản chênh lệch tạm thời và vĩnh viễn. Kế toán khi quyết toán thuế TNDN cuối năm phải nhận diện, theo dõi và tự hạch toán ra được những khoản chênh lệch này.

Lưu ý khi lập quyết toán thuế TNDN

Thuế TNDN có liên quan đến kết quả hoạt động kinh doanh của doanh nghiệp. Do đó, các hồ sơ, tài liệu khi lập quyết toán thuế TNDN gồm:

- Tờ khai thuế

- Biên bản quyết toán thuế của các năm trước

- Các văn bản về thuế TNDN áp dụng riêng đối với doanh nghiệp: quyết định về miễn thuế, giảm thuế, hoãn thuế…

- Sổ chi tiết tài khoản 3334 (nếu có)

- Các tài liệu, chứng từ khác liên quan

Trong đó, kế toán cần phân biệt giữa lợi nhuận kế toán và thu nhập chịu thuế, biết cách xử lý các trường hợp xảy ra chênh lệch giữa kế toán và thuế. Chẳng hạn như khi xảy ra chênh lệch tạm thời giữa kế toán và thuế, nếu thu nhập chịu thuế lớn hơn (hay nhỏ hơn) lợi nhuận kế toán, không nên hoạch toán điều chỉnh các tài khoản liên quan đến doanh thu, chi phí mà các khoản chênh lệch này sẽ ghi nhận vào tài khoản Tài sản thuế thu nhập hoãn lại (243) hoặc tài khoản Thuế thu nhập hoãn lại phải trả (347).

Việc nắm vững các nguyên tắc và quy định giúp kế toán viên xác định đúng số thuế TNDN cần nộp, hỗ trợ công tác quyết toán thuế TNDN thuận lợi, hạn chế sai những sai sót không đáng có, và giúp doanh nghiệp tránh được việc truy thu thuế TNDN hoặc bị xử phạt do vi phạm chính sách, chế độ về luật thuế.

Thủ tục kiểm toán thuế TNDN

Thuế TNDN giữ vai trò quan trọng trong việc đảm bảo ngân sách nhà nước và là công cụ điều tiết thu nhập của chính phủ. Do đó, thuế TNDN ngày càng nhận được sự quan tâm của doanh nghiệp, của cơ quan thuế và các bên liên quan. Các thủ tục kiểm toán thuế TNDN cần chú ý các vấn đề sau:

Thu thập thông tin ban đầu

Công việc đầu tiên của kiểm toán viên trong thủ tục kiểm toán thuế TNDN là thu thập những thông tin để có những hiểu biết ban đầu về khách hàng và xác định mức trọng yếu và rủi ro. Những thông tin đó bao gồm lĩnh vực kinh doanh, hệ thống kế toán, hệ thống kiểm soát nội bộ và chính sách thuế TNDN mà doanh nghiệp đang áp dụng. Đồng thời, xem xét báo cáo kiểm toán, các kết luận thanh tra – kiểm tra về thuế TNDN của năm hiện hành hay trong các năm trước.

Thực hiện các thử nghiệm cơ bản

Các thủ tục kiểm toán cần được thực hiện nghiêm túc, chặt chẽ nhằm kiểm tra các cơ sở dẫn liệu liên quan đến thuế TNDN, bao gồm: E/tính hiện hữu, R&O/quyền và nghĩa vụ, C/tính đầy đủ, V/đánh giá, P&D/trình bày và thuyết minh.

Kiểm tra chính sách kế toán: KTV cần thực hiên kiểm tra việc áp dụng nhất quán các chính sách kế toán với năm trước và phù hợp với khuôn khổ về lập và trình bày báo cáo tài chính được áp dụng. Trường hợp các chính sách kế toán về thuế có sự thay đổi cần kiểm tra việc tuân thủ các hướng dẫn của Chuẩn mực kế toán Việt Nam số 29.

KTV thu thập phân loại thuế TNDN hiện hành và thuế TNDN hoãn lại và đối chiếu với sổ cái: KTV thực hiện các thủ tục như Lập Bảng tổng hợp số liệu dựa trên Bảng cân đối số phát sinh của kỳ hiện tại và số liệu đã được kiểm toán của kỳ trước; Thu thập bảng chi tiết về nghĩa vụ thuế TNDN hiện hành trong đó chỉ ra số dư đầu kỳ, các khoản phát sinh trong kỳ, các khoản chi trả trong kỳ.

Đối chiếu số dư cuối kỳ với bảng tổng hợp số liệu nêu trên; Thu thập bảng chi tiết về khoản thuế TNDN hoãn lại, trong đó chỉ ra giá trị được khấu trừ chuyển sang các năm sau của các khoản lỗ tính thuế chưa sử dụng và chênh lệch tạm thời như các khoản nợ phát sinh từ việc khấu hao nhanh…

Thủ tục phân tích: KTV thực hiện thủ tục phân tích nhằm đánh giá tính thích hợp của biến động đối với tài sản thuế thu nhập hoãn lại/thuế thu nhập hoãn lại phải trả và thuế TNDN hiện hành năm nay so với năm trước.

Kiểm tra chi tiết Thuế TNDN: KTV thực hiện 3 nội dung kiểm tra cơ bản bao gồm kiểm tra chi tiết thuế TNDN hiện hành, thuế TNDN hoãn lại, Tài sản thuế thu nhập hoãn lại phát sinh từ các khoản lỗ tính thuế chưa sử dụng.

Tổng hợp kết quả kiểm toán thuế TNDN

Các thủ tục kiểm toán cần được thực hiện nghiêm túc, chặt chẽ nhằm kiểm tra các cơ sở dẫn liệu liên quan đến thuế TNDN, bao gồm: hiện hữu, tuân thủ, ghi nhận chính xác và đẩy đủ, trình bày và công bố. Do đó, trước khi đưa ra kết luận, kiểm toán viên cần đánh giá lại kết quả thu thập được như tính đồng bộ và chính xác của số thuế TNDN, sự đầy đủ của các bằng chứng kiểm toán và tổng hợp các sai sót phát hiện được để đưa ra kết luận kiểm toán chính xác hơn.

Nguồn: tapchitaichinh.vn